僕はもともと、キャッシュカード付帯のVISAデビットで決済してたぐらいクレジットカードに興味がなく、現金を使わなくて済むなら基本的になんでもいいというスタンスでした。

ところが2018年にKyashを発行して以来、クレカに付帯する特典や機能を調べたり、より効率的な決済方法やポイント還元について考えるようになり、いつしかポイ活属性のキャッシュレス過激派と化します。

余談ですが2018年はiDeCoやつみたてNISAをはじめた年でもあり、思えば僕にとってお金にまつわるターニングポイントだったかもしれません。

目次

メインカードを決めるには割り切りが大切

クレカについて調べるほど分かってくるのは、1枚で自分のニーズを全て満たしてくれる完璧なカードはないということです。

状況によって最適なカードは異なり、それを追求していくと5枚あっても10枚あっても足りないので、自分の基準を少しずつ固めて妥協する必要があります。

今回は僕が数ヶ月悩んでたどり着いた「SPGアメックス」について深掘りしてみます。

僕がメインカードに求める条件

- 年会費はかかってもいいがそれ以上の価値を感じられること(サポート対応など満足度も含む)

- 特定の条件下じゃなくても常にポイント還元率が高いこと(どうすればお得になるのか気にしてアンテナを張りたくない)

- 旅行保険が充実していること(ただでさえやること多いので余計な心配したくない)

- スマホが壊れた時に補償してくれること(裸族なので落とすとダメージが大きい)

- 券面デザインがシンプルでスッキリしていること(出来ればナンバーレス)

この条件で選んだのが「スターウッドプリファードゲスト・アメリカンエキスプレスカード」通称SPGアメックス。

5月から始まったポイントバックキャンペーンがかなり好条件だったので、ものは試しに発行することにしました。

年会費をペイできるSPGアメックスの特典

アメックスは付帯特典が充実していることで有名ですが、中でもこのカードは旅行関連に特化しています。

年会費は34,100円と高額ではあるものの、旅行の際に得られるメリットが確実に上回っています。

つまり年に一度も旅行に行かない人は不要ですが、毎年一回は旅行するなら誰でも得するカードということになります。

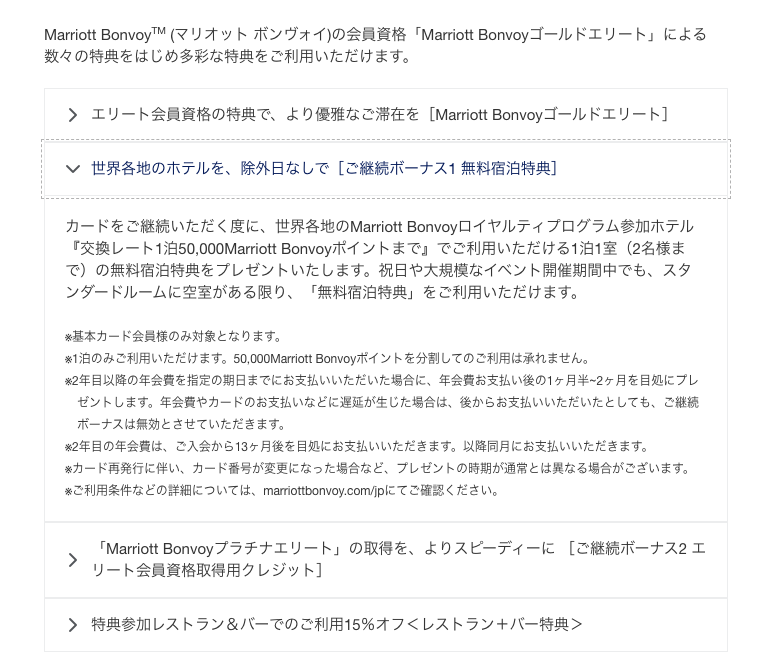

マリオットボンヴォイのゴールドエリート資格

日本だけでも70軒以上ある世界最大のホテルチェーン「マリオットボンヴォイグループ」で上級会員として対応してもらえるので、旅行の質が間違いなく上がります。

主なゴールドエリート特典

- レストランやバーが15%オフで利用可能

- 広い部屋や高層階にアップグレードしてもらえる

- チェックアウト時間を14時まで延長できる

- こどもの朝食が無料になる

年会費更新時に1泊2名無料宿泊ポイントが50,000ptもらえる

2年目以降、年会費を更新するたびに無料宿泊で使える50000ptがもらえます。

この特典の強みは、年末年始やお盆といった繁忙期でも部屋さえ空いてれば使える点。ハイシーズンのリッツカールトンなんて5万円じゃ泊まれませんからね。

特に高級ホテル好きじゃなくても「年に1回は旅行する」という人ならこの特典だけで間違いなく年会費の元が取れます。

ポイント還元率はいつでもどこでも3%

このカードは100円利用につきマリオットポイントが3pt貯まります。

ただしこの1ptが1円以上の価値になるのはマリオット系列のホテルで使うか、航空会社のマイルに交換した時なので、汎用性では楽天ポイントやdポイントなどに敵いません。

僕は年に1回以上は旅行に行くので、その時に使えるポイントが高還元率なら問題なし。この点は旅好きが多いミニマリスト向けですね。

旅行保険はほぼ問題ないレベル

もっとも重要な傷害・疾病治療費用が300万円まで補償されるので、これ1枚でも充分なレベル。旅行のたびに保険に入らなくていいのでこれまたミニマリスト向けです。

余談ですが、医療費の高いハワイや北米へ行くときはもう少し上乗せしておきたいところなので、旅行保険が自動付帯するエポスカードあたりを追加で持っておくとさらに安心できます。

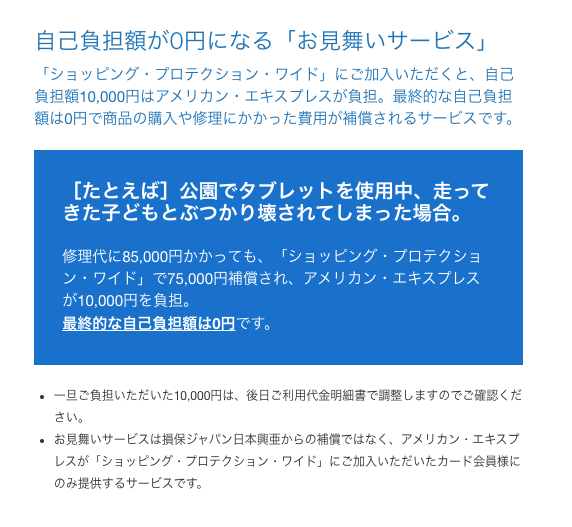

スマホが壊れても補償が受けられる

スマホは毎日持ち歩くため落下などによる破損が怖いですよね。月数百円かけてAppleCareに入っている人も多いのではないでしょうか?

アメックス独自のオプション「ショッピングプロテクション・ワイド」に加入すれば、スマホの破損などで修理代がかかっても、上限200万円まで補償が受けられます。

またキャリアのケータイ補償と違って、クレカで決済していればどこで買った端末でも適用。なんならカメラやパソコンなどスマホ以外の商品でもメーカー問わず補償されます。

しかもこの手厚さでコストは年額5,500円と、AppleCareの半分以下。スマホケースを買う程度の掛け金でこれだけの保障が受けられます。というか、破損に備えてスマホケースを着ける必要もなくなるので、まさにミニマリスト向けですね。

券面デザインは不満だが近々刷新される

SPGアメックスは年会費3万円越えのハイクラスなクレカなんですが、ナンバーレスデザインが増えつつあるご時世において、やや古めかしいゴテゴテした券面。

しかし海外ではすでにこちらのマリオットボンヴォイカードに切り替わっているようで、日本でも遠くないうちに変更されるみたいです。

スッキリしたナンバーレスデザインがミニマリストに刺さります。楽しみですね。

まとめ

SPGアメックスは旅行に特化しているため、楽天カードのように万人に使い勝手の良いクレカではありませんが、ライフスタイルに合う人にとってコスパは最高レベル。

余計なことを考えずただ使っていれば常時3%還元というカードはなかなかありません。特定のお店で使った時だけとか、一定期間だけ、といったややこしい条件はなし。

「還元率で損したくないけど、あれこれ調べる煩わしさからは解放されたい」ってミニマリストには向いてるんじゃないでしょうか。

入会&紹介キャンペーンが手厚い

SPGアメックスは時々キャンペーンを実施しています。例えば「3ヶ月以内に30万円使えば60,000ポイントプレゼント」など。月10万円なら、固定費の支払いなどを集約すれば無理なく達成できるでしょう。

しかも、カード保有者から紹介を受けるとさらに6000ポイント多くもらえるので周りにSPGアメックス持ってる人がいないか探してみましょう。

もし周りにいなければ以下のフォームから「SPG紹介してくれ」と一言メッセージをください。紹介コードを送ります。